Le grand débat, quoiqu’ayant un peu moins insisté ces derniers temps sur l’ISF, le voit néanmoins ressurgir régulièrement et devenir progressivement un symbole de la France déchirée entre les partisans de l’égalité (des résultats) accrochés à la conservation, voire à l’augmentation de tous les impôts disponibles ou imaginables, et les adeptes de la liberté d’abord, lesquels refusent la confiscation (abusive selon eux) des fruits de leur travail par la collectivité. Deux études récentes semblent néanmoins prouver, dans le passé récent de la France, que la courbe dite « de Laffer », sinon prouvée mathématiquement, fonctionne néanmoins de fait à plein régime…

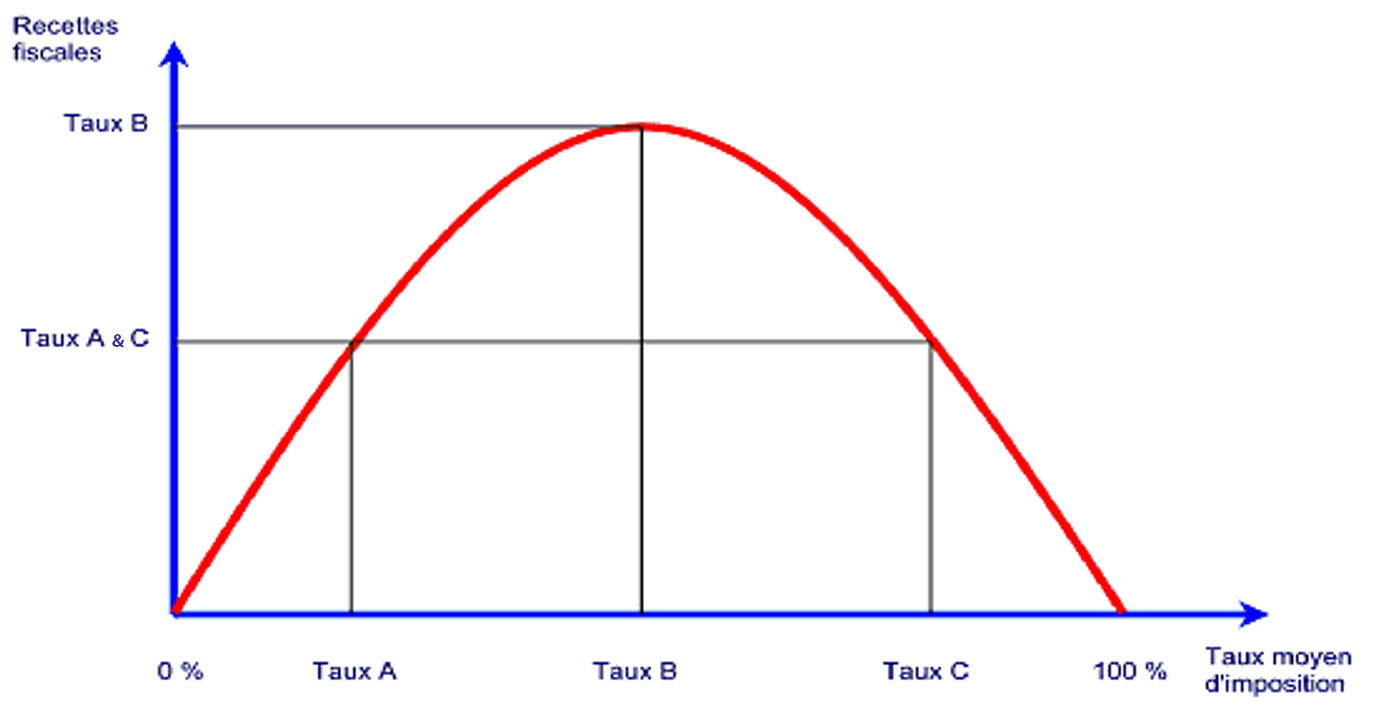

Laffer est un économiste américain qui a repris des travaux antérieurs et a synthétisé sous forme d’un simple schéma le concept comme quoi : « trop d’impôt, tue l’impôt »

Très simplifiée, cette courbe signifie qu’au fur et à mesure que l’on augmente le taux d’imposition, les recettes augmentent jusqu’au sommet de la parabole, moment où les assujettis réagissent et trouvent les moyens de faire baisser le taux de prélèvement, y compris en allant jusqu’à diminuer ou cesser leur activité. Après des périodes où la fiscalité a été très élevée (les guerres par exemple) un moyen paradoxal d’augmenter la masse des impôts récoltés à été, contre l’avis instinctif et immédiat de M. Tout le monde, de baisser les taux.

L’histoire, au moins américaine a montré, sans équivoque que ce système fonctionne : pendant la guerre de 14, le taux de l’IRPP US a atteint 77% ; le tax cut Harding Coolidge, ramenant ce taux à 25% a permis d’augmenter les recettes et de plus le chômage baissa rapidement. Même phénomène lors de la deuxième guerre mondiale où les taux plafonnèrent à 94% (!). Il fallut attendre Kennedy puis Reagan pour voir une forte baisse des taux et repartir les recettes avec une progression de 8% se substituant aux 2% antérieurs. À noter par ailleurs l’influence considérable de la présentation des impôts car d’une manière générale, il semble bien, au moins en ce qui concerne les impôts directs, qu’ils soient restés en définitive relativement stables aux environs de 30%. (Différence entre le taux maximal et taux moyen, présence ou non de niches fiscales,) Ceci répondrait d’ailleurs indirectement à la question du taux maximal, 30% en moyenne (?). Le résultat des mesures « Trump » ne sont pas encore clairement lisibles.

Concernant la France, nous sommes plutôt habitués à une hausse continue et les retours en arrière semblent difficiles. Deux études récentes montrent tout de même de manière indirecte les conséquences dommageables de la taxation à tout crin.

Une première étude des Echos[[« Ce que l’exil fiscal coûte aux finances publiques » 6 Février 2019]] sur l’exil fiscal[[L’exil fiscal est parfaitement légal et normal.Voir les articles 13,14 et 15 de la déclaration des Droits de l’Homme]] donne les résultats suivants : en dix ans, le solde des départs et des retours des assujettis à l’ISF est de plus de 4.500 assujettis à l’ISF partis et de près de 30 milliards d’€ de capitaux évaporés, soit 20 millions d’ISF par an. Plus grave, car ce sont les mêmes qui paient le plus lourd tribut à L’IRPP, de l’ordre de 500 millions à ce titre, auxquels il faudrait ajouter toutes les taxes diverses (locales, TVA, mutations, successions, emplois, etc.) L’étude des Echos montre également parfaitement la corrélation entre le déclenchement de la chasse fiscale et de l’exil : 2011-2013 enregistre un doublement des départs. On ne connaît pas encore le résultat des premières mesures Macron mais on peut parier qu’il n’y aura pas de bousculade immédiate au retour, compte tenu de notre versatilité fiscale historique.

Une deuxième étude, celle-ci de iFRAP[[Société Civile N° 198 de Février 2019. L’ensemble du fascicule est remarquable.]] : Elle constate que globalement les impôts directs des ménages ont augmenté de 22% entre 2010 et 2017, soit près de 3% par an. Concernant les ménages les plus fortunés (plus de 500.000 € par an), l’IRPP a augmenté de 30 à 45% mais le nombre de ces ménages a lui diminué de 20% pour les ménages dont les revenus sont compris entre 500 et 1 million par an et de 40% pour ceux supérieurs à 1 million ! En fait la masse d’IRPP apportée par ce type de contribuables (montant individuel x nombre d’assujettis) a baissé et Monsieur Laffer a raison.

Peut-être le bon sens peut-il pour une fois nous aider. Les gros contribuables sont principalement des entrepreneurs qui ont réussi (70% aux USA), voire des familles qui ont géré habilement des réussites historiques. Que demandent ces gens qui se défendent en arguant du fait qu’ils ont inventé quelque chose, qu’ils l’ont développé à la sueur de leur front, qu’ils ont pris des risques, qu’ils se sont souvent très mal payés tout en pratiquant des horaires inimaginables, qu’ils ont apporté à la collectivité tel produit ou tel service lequel a satisfait des consommateurs et créé les emplois des autres, qui enfin ont réussi quelque chose ? Ils voudraient, sinon un peu de reconnaissance, au moins la jouissance d’une partie raisonnable de leur succès. Faute de cela ils feront comme Gérard Depardieu, Yannick Noah, Bernard Darty ou Jean-Louis David et quitteront notre pays pour des cieux plus hospitaliers et leur gisement fiscal sera perdu pour leurs concitoyens français.

Ces personnes ont la perception de payer trois fois : une première dans l’IRPP, une deuxième dans l’IFI ex-ISF, une troisième dans leur succession et ceci à des taux confiscatoires.

Rappelons-nous également qu’en dehors de leur participation contrainte à la fiscalité directe, que ce sont en général aussi de gros contributeurs de fiscalité indirecte car ce sont, moyens obligent, de gros consommateurs de biens et services, lesquels sont de nouveau taxés (TVA, etc.) Les pays l’ont d’ailleurs bien compris qui, non seulement tentent d’attirer par des avantages fiscaux les entreprises, mais également les gens fortunés. Arrêtons de les faire fuir systématiquement. Nous nous appauvrissons nous-mêmes de manière délibérée et organisée.

1 commenter

les 7 effets du « trop d’impôts »

Le trop d’impôts encourage l’expatriation, le travail au noir, la prévarication, la paresse, les faux-semblants, assassine les entreprises trop faibles, crée des comportements inciviques accentués . . .

Les commentaires sont fermés.